【資産税通信】相続税の知恵1

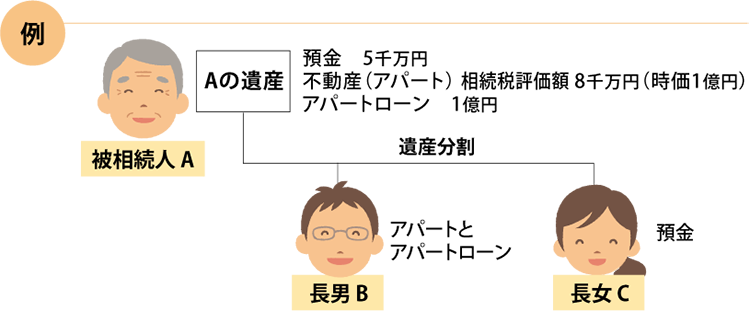

相続税の債務控除は、すべてが控除できるとは限りまん。

相続税の課税価格の計算上“債務”は控除できることになっています。

しかし、遺産分割協議で相続財産の価格(相続税評価額)を超えて債務を負担する者があったとしても、その者の超過債務分を相続税の計算をする上で控除できないので注意が必要です。

・仮に財産全体で相続税を計算してみると、

預金5,000万円+不動産8,000万円-ローン1億円=3,000万円

3,000万円<相続税の基礎控除4,200万円

・相続税法の規定で計算すると

長男の取得財産8,000万円-1億円=△2,000万円

➡マイナスは他の相続人から控除できません

よって、

長男の取得財産0円+長女の取得財産5,000万円=5,000万円

5,000万円>相続税の基礎控除4,200万円

➡相続税の課税対象

ワンポイントアドバイス

借入れて取得した不動産の分割を考える際、時価と相続税評価額とで開きがある場合には、借入金を負担する相続人の債務控除額に注意が必要です。