【資産税通信】民事信託の税務1

資産の移転に伴って課税関係が変わってくる資産税—。

民事信託の税務は資産税専門の税理士の得意とするところです。

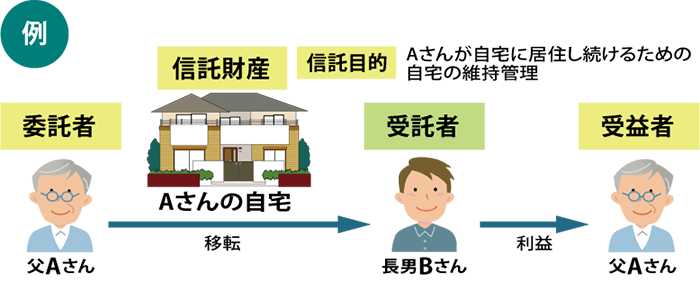

民事信託の資産の移転に係る税務を下記事例で解説いたします。

信託設定時の課税関係

- 資産の移転➡自宅不動産が信託登記によって、AさんからBさんに移転。

- 課税関係➡資産の名義はAさんからBさんに移転しますが、Aさんは信託契約でいわば自宅を預けているだけで、譲渡にも贈与にも当たらないので、所得税、贈与税の課税対象になないことになります。

信託終了時の課税関係

①Aさんの死亡により信託が終了し、契約により残余財産が長男Bさんに帰属した場合

- 資産の移転➡受託者BさんからBさん所有に移転。

- 課税関係➡長男Bさんの所有になったので、相続税の課税関係になります。

②Aさんの死亡前に信託が終了し、契約により残余財産がAさんに帰属した場合

- 資産の移転➡受託者BさんからAさん所有に移転。

- 課税関係➡Aさんの委託財産が契約終了によりAさんに戻っただけですから課税関係はありません。

③Aさんの死亡前に信託が終了し、契約により残余財産がBさんに帰属した場合

- 資産の移転➡受託者BさんからBさん所有に移転。

- 課税関係➡Aさんの委託財産が契約終了によりBさんに移転。死亡が原因でもなく対価を支払ったわけでもなく資産がBさん所有になり、Bさんに贈与税が課せられます。

ワンポイントアドバイス

信託の税務は、契約書の作り方、すなわち資産の移転の原因によって課税が変わります。

監修者

宮澤 博

税理士・行政書士

税理士法人共同会計社 代表社員税理士

行政書士法人リーガルイースト 代表社員行政書士

長野県出身。お客様のご相談に乗って36年余り。法人や個人を問わず、ご相談には親身に寄り添い、 お客様の人生の将来を見据えた最適な解決策をご提案してきました。長年積み重ねてきた経験とノウハウを活かした手法は、 他に類例のないものと他士業からも一目置くほど。皆様が安心して暮らせるようお役に立ちます。